- Home

- Categorie

- Impresa, Fisco e Leggi

- Consulenza Fiscale, Imprese, Startup e P.Iva

- Differenze di costi tra regime forfettario e ordinario

-

Differenze di costi tra regime forfettario e ordinario

Salve, da circa 4 anni ho aperto la partita iva come consulente informatico e sto notando che mi farebbe comodo scaricare l'iva dalle spese ma ne vale la pena? Ora come ora il commercialista che avevo mi costava sulle 200€ mentre in regime ordinario il prezzo aumenterebbe di molto e nelle fatture aggiungo solo il 4% di rivalsa inps e ovviamente le marche da bollo sulle fatture che superano l'importo di 77,47 mentre in regime ordinario cosa cambierebbe? Quali sono i vantaggi e gli svantaggi?

-

Ciao @alessio96 ,

ti rispondo perchè anche io nella tua stessa situazione.Al momento io sono in regime forfettario e nonostante un ufficio, utenze, macchina etc. i costi detraibili non superano il vantaggio di passare al regime ordinario.

Di base dovresti farti fare (come mi aveva fatto il mio) una simulazione del bilancio dell'anno precedente se fosse stato in regime ordinario.

Esempio

Fatturi 40.000

Con il forfettario: 40.000 x 15% = 6.000 euro di tasse (tralasciamo il discorso acconti etc)Con regime ordinario:

Il tuo imponibile tolte le spese potrebbe arrivare a 20.000 (cifra a caso)20.000 x 23% = 4600 euro

Ecco che in questa situazione l'ordinario hai risparmiato.

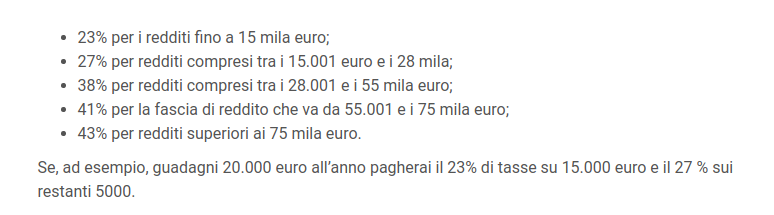

Attenzione che con l'aumento del fatturato gli scaglioni sono diversi e le detrazioni per le spese non sono sempre al 100% (anzi forse quasi mai)

Questa è la versione ipersemplificata.

Un commercialista ti sa fare il calcolo esatto in base al tuo bilancio e da li decidere se fare il cambio o meno

A 1 Risposta -

@giuseppemorelli Ciao, grazie della risposta! Quindi brevemente per i redditi fino a 15k conviene passare all’ordinario valutando comunque con un commercialista in base alle spese che poi si scaricheranno.

-

Attenzione fra imponibile tassabile e fatturato.

Io posso fatturare anche 50.000 ma poi con le detrazioni posso arrivare e 15.000 di imponibile.

Generalmente però (soprattutto da informatico) non si hanno chissà quali spese rispetto ad un negozio.Il problema è capire quali spese sono deducibili e in che percentuale: un auto nuova mi sembra che ora sia deducibile solo al 20% se non sbaglio - che su un auto da 20000 sono 4000 euro (praticamente il nulla)

Altra cosa (a meno che non sia cambiata la legge): una volta fatto il cambio non si torna indietro.

Se banalmente prima viaggiavi molto con i mezzi ma poi cambi e fai tutto da remoto, le spese si abbassano e in regime ordinario senza spese spendi molto di più in tasse.Quindi se non hai uno storico di almeno 3-4 anni e una prospettiva abbastanza chiara del futuro, attenzione che è un attimo pagare il doppio

A 1 Risposta -

@giuseppemorelli Qualche spesa ce l’ho ora che ho fatto un noleggio di un auto e credo che in questo caso si possa scaricare insieme al carburante al 100% se non erro poi avendo nel mio studio anche pos e servizio pagamento bollettini, ricariche etc. ho anche da scaricare la carta per la stampante normale, per quella termica poi i rotolini del pos e tutto quello che comunque serve in un “ufficio”.

-

Buonasera,

rispondo io essendo un Commercialista.

Dipende dai redditi posseduti.

Sicuramente in regime forfettario i primi 5 anni si paga un imposta del 5% per poi passare al 15% e per redditi fini a 65 mila euro (e nel rispetto degli altri requisiti).

Sicuramente i costi utenze sono relativi all’immobile in cui si abita, quindi deducibili al 50%. Stesso discorso per altri costo ad uso promiscuo ed alla fine il risparmio rispetto al 15% è nullo anzi, meglio il regime forfettario. Inoltre c’è un risparmio di adempimenti. Infine, in tema di IVA, essendo alla fine una partita di giro, a meno che l’IVA sugli acquisti non è più alta complessivamente all’IVA sulle vendite, non è conviene entrare nel regime forfettario.

Se le servisse un altro consulto o necessità può scrivermi quando vuole.

Mattia Giannini

Dottore Commercialista e Revisore Legale dei Conti